汇量科技,赚钱之前先要喂饱广告系统

文 / 五洲

出品 / 节点商业组

试想一下,有这么一家公司,其核心应用能在全球251个国家连接到超过35亿个活跃设备,客户留存实力多次排进全球前五,竞争对手都是赫赫有名的平台级互联网公司,如谷歌、Meta等。

第一印象是这家公司应该很牛逼。

再增加一点财务信息,这家公司的收入从2015年的10.85亿元迅猛增加至2022年的62.26亿元,同期,毛利润也从1.48亿元增加至12.33亿元。

巨大的流量覆盖叠加动辄翻倍的收入规模,按互联网巨头平均超过3倍的市销率保守计算,这家公司的市值怎么也会不低于180亿元。

可事实是:这家公司的股价仅比四年前高了不到8%,总市值也长期徘徊在60亿元附近。

理由很简单,该公司的盈利能力很糟糕,净利率水平长期不到5%,甚至还容易出现亏损。

本文将揭晓这家公司为何不赚钱?以及2022年看似扭亏,实则水分很大的问题。

不及格的赚钱能力

“卖广告”素来都是一项稳赚不赔的生意,一边是庞大的读者群体,另一边是着急推销的商家,报业作为中间的撮合商,支付掉作者的稿费及运营成本后几乎全是利润。

这是互联网诞生之前的事。互联网诞生后,门户网站几乎一夜间代替了报纸业,更让人惊掉下巴的是门户网站的内容几乎还是免费的。

简单形容就是用别人的水源来给自己养鱼。

这种更高级的商业模式逐渐催生出至今依然十分强大的互联网平台,包括谷歌、Meta、推特以及国内的百度、微博、今日头条等。

而且,在这些平台上,广告的形式也发生了巨大变化,由之前沿用报纸的媒体广告大量切换为按用户动作收费的效果广告(也称程序化广告)。

效果广告的精准性与可追踪性深受客户青睐,加之其较少的内容采购成本,这些综合因素让效果广告成了互联网企业挖不完的“金矿”。

这一背景下,似乎与效果广告沾边的企业都蕴藏着无限前景。

但事实并非如此,效果广告平台商也有金玉其外,败絮其中的存在,比如今天我们要分析的汇量科技。

汇量科技成立于2013年,起初公司的主要业务是出海广告代理业务,即为国内游出海需求的客户代理国外头部媒体如谷歌、Meta的广告采购。

后续,公司通过一系列的收购成功转型为一家收入以程序化广告服务为主的平台型科技公司,主要作为桥梁向内服务国内的应用出海去全球变现,向外服务海外的应用来国内赚钱。

汇量科技2022年年报显示,公司“Mintegral”程序化广告平台贡献了近8.26亿美元收入,占公司总收入的93.6%,这较公司2015年开始转型程序化广告时的7.4%有了质的飞跃。

然而完全转型到程序化广告平台后,汇量科技的赚钱能力却越来越鸡肋。

据节点财经统计,2015年至2021年7年时间,汇量科技累计赚取的净利润不到6亿元,合计年均赚取的净利润不到1亿元。

一家年收入能达数十亿元的平台型科技公司,年净利润却长期不及1亿元,可以说并不及格!

如果单从利润这一指标考来衡量汇量科技的赚钱效应可能有失公允,那么结合股东的投资回报率的指标就更具说服力。

节点财经统计,2015年-2021年长达七年期间,汇量科技除了2015年-2017年短暂的获得过连续三年超过20%以上的净资产收益率之外,其余年份均为个位数,其中2020年及2021年还是负值。

这就意味着,股东冒着巨大的风险投资汇量科技收益率其实很难跑赢国债。

这也就不难理解公司长期不见起色,近期汇量科技发布扭亏的2022年财报后,股价仅回弹了不到4%。

广告系统变成了吞金兽

巴菲特搭档查理芒格曾说过:我最厌恶那些高资本支出的企业,我们把大部分赚来的利润都用来更新维护设备,年复一年,最后指着这些破铜烂铁说:这是我赚的。

前文我们提到汇量科技是一家看似裹着金玉的“烂生意”,它为什么赚钱效应这么差?

在2022年年报中,汇量科技称公司的Mintegral是AppFlyer(全球最大第三方App效果监测平台) 统计口径下全球安卓与iOS双端留存实力榜应用榜的第3名。

这一成绩是国内厂家最好的成绩。

Mintegral看似厉害,不过其面临的竞争对手格外强大。上述榜单显示排名前二的,iOS系统上分别是苹果旗下的Seach Ads与另一家第三方国外程序化广告平台AppLovin,安卓系统上分别为Google Ads与Meta。

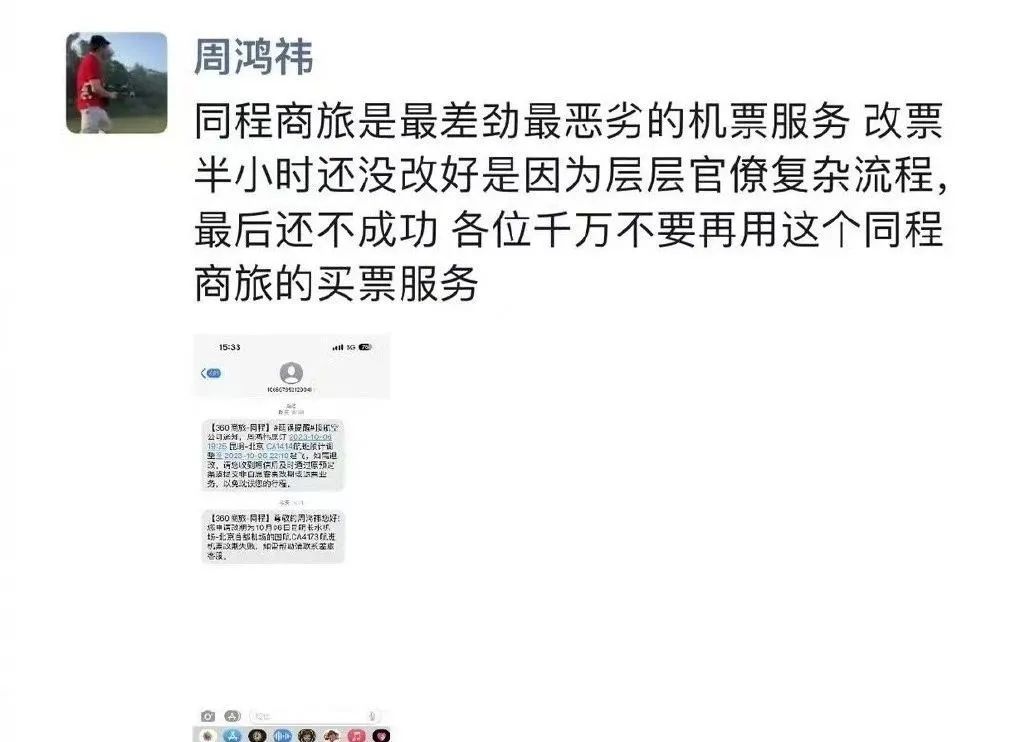

从上面玩家的具体身份可以预料,汇量科技在行业内遭遇的竞争压力非同一般,准确形容就是“在吃巨头丢下的流量残渣”。

eMarketer统计数据显示,2022年,在美国包括Meta、Google、Amazon、Microsoft在内的前十家广告投放渠道占据超过66.6%的市场份额。

汇量科技只能在剩余不超过35%的份额里寻食,其还要与上述提到的AppLovin、Unity Ads等海外第三方程序化广告平台来竞争。

这样被动的竞争地位导致汇量科技客户多数是中小客户,而且还没有溢价能力,毕竟在客户眼中竞价广告属于企业的成本项,哪家便宜选哪家。

2022年第四季,汇量科技的“垂频收入结构”显示,公司53%的广告收入来自轻度游戏、24%的广告收入来自非游戏、23%的广告收入来自中重度游戏。

生命周期短,收入体量不大的轻度游戏是汇量科技最大的客户来源。

低价值客户结构是汇量科技赚钱效应差的第一个因素。

第二个因素是由于竞争及客户对更高广告投放效率的需求,汇量科技需要不断地“获客”与迭代系统。

节点财经分析,汇量科技于2020-2021年连续两年出现亏损的直接是在“销售”及“研发”两项开支上花了太多钱,最终导致入不敷出。

2019年-2022年,汇量科技的销售开支占净收入比例从8.24%上升到了29.53%,同期,公司研发开支占净收入比例从28.98%上升到49.66%。

激增的费用率使得公司的净收入(毛利润加其他收入净额)难以覆盖运营成本,经营利润开始转负。

那么汇量科技这么多钱具体花在了什么地方?

公司2022年年报显示,当年营销费用为0.66亿美元,大涨40.3%。该部分投入主要用于拓展新垂频产生的渠道补贴及SaaS业务发展两块,其中渠道补贴是汇量科技为吸引开发者流量进行的资金激励。

研发费用方面,公司2022年仅算费用化的研发开支约为1.07亿美元,同比大涨55.4%,如果加入资本化处理的部分,研发开支为1.86亿美元,同比提升64.2%。

研发费用主要用在主升级研发队伍及针对开发新垂频两方面,后者指主要Mintegral平台的“模型训练费用”。

2022年,汇量科技由广告投放直接相关的补贴、广告平台模型训练费用,以及资产减值损益的合计金额高达1.46亿美元。

这一数据是公司同期净利润的14.6倍。正如芒格所言,这些居高不下的资本开支侵蚀了公司的大量的现金流,导致最终分配的股东的利润所剩无几。

近半数资产看不见也摸不着

翻开汇量科技的资产负债表,你会发现一个奇怪的现象,这家公司的非流动资产中大多数都是“看不见,摸不着”的无形资产与商誉。

仅回溯过去四个财年,汇量科技的无形资产与商誉的攀升速度到了令人乍舌的地步。

2021年,公司此两项合计总之占同期非流动资产的比例高达80%,占同期总资产的比例则超过42%。

居高不下的无形资产与商誉一旦出现减值现象就很容易让公司一年的努力打水漂。

汇量科技这些骤增的商誉与无形资产都是怎么形成的?

先看商誉部分,商誉是一家公司收购标的公司的溢价部分,商誉高意味着公司开展收购的次数较频繁。

节点财经整理,汇量科技成立至今发生过三次重大收购,分别是2016年相继收购美国移动原生广告平台Nativex与收购欧洲数据分析公司GameAnalytics,以及2021年收购热云数据。

上述三者给汇量科技带来的商誉分别为约0.2亿美元、0.09亿美元、0.86亿美元。

好在截至目前,这些商誉并未出现过减值现象,但如此高比例的商誉占比隐藏的潜在风险并不小。

再看无形资产部分,企业的无形资产主要以专利权、非专利技术、商标权、著作权、土地使用权、特许权等形式存在。

据节点财经梳理,汇量科技的无形产主要由“历史累积、研发资本化及透过业务合并收购”三部分组成。

从上图变化趋势上可以看出,公司无形资产激增主要发生在2021年及2022年,分别较上一年净增加0.74亿美元与约0.2亿美元。

根据公司2021年年报明细,汇量科技约1.18亿美元的无形资产中,其中研发资本化与透过业务收购合并的两项数值分别为0.45亿美元约0.44亿美元。

尤其需要注意的是,公司近两年在持续产生较高比例由研发资本化形成的无形资产。

节点财经计算,2021年与2022年,汇量科技资本化处理的研发开支占总研发开支的比例分别为39.3%与42.6%。

将大部分研发开支费用化处理是大多数上市公司的通用做法,这种方式更能反映公司当期的实际经营情况,也不会削弱公司未来的盈利水平。

汇量科技的做法则正好相反,即用牺牲未来的盈利来填补当前的亏损。换言之,汇量科技2022年只要将研发开支用于资本处理的金额减少25%,公司就依然处在亏损泥潭中。

在没有实质性提升业务能力之际,汇量科技这种通过调整短期与长期利润呈现的方式其实无异于掩耳盗铃之举。

不过话说回来,汇量科技并非没有亮点,一旦公司这些年花重金持续优化的广告系统兑现当初的规模效应预期,公司利润自然会被释放。

所以,未来一段时间,考察汇量科技的重点是的公司在实现营收可观增长的同时,费用率有没有出现大幅压缩?

节点财经声明:文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点财经不对因使用本文章所采取的任何行动承担任何责任。